退職を考えるとき、退職金にはどのくらい税金がかかるのか気になるのではないでしょうか。

今回は「退職金にかかる税金」の種類や計算方法と、作成することで退職金の確定申告が不要になる「退職所得の受給に関する申告書」についてしらべてみました。

退職金にかかる税金

退職金を受け取ることは、人生のうちでそう何度もあることではありません。

そこで知っておきたいのが退職金にかかる税金です。

税金の種類と計算方法について確認し実際に支給される額を計算することで、退職後の資金計画もより確かなものが立てられるでしょう。

退職金に課税されるのは以下の3つです。

ただし、退職金はそれまでの長年の労をねぎらう一時金であり、その後の生活を設計するための資金であるという側面から、「他の所得と分離して課税される」「退職所得控除がある」などの税負担を軽減するための優遇措置が設けられています。

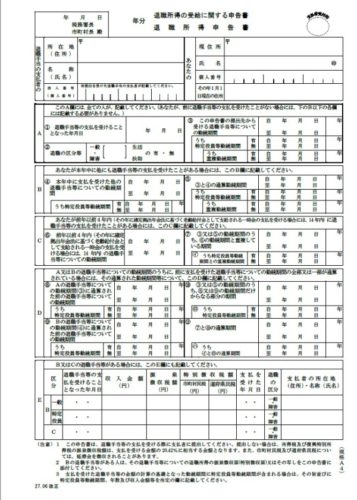

退職所得の受給に関する申告書の提出

退職金を受け取る際、会社に対して「退職所得の受給に関する申告書」を提出することで、退職金から優遇措置を受けた税率で計算された所得税と復興特別所得税が源泉徴収され、原則として確定申告をする必要がなくなります。

本来、受け取る退職金に対しては一律20.42%の所得税と復興特別所得税が源泉徴収され年度末に確定申告をして清算することになるのですが、「退職所得の受給に関する申告書」を提出すればこの手続きが簡素化されます。

出典:国税庁ホームページ

出典:国税庁ホームページ

退職所得の受給に関する申告書

退職金にかかる税金の計算

退職金にかかるおおよその課税額は簡単な計算で確認する事ができます。

所得税の計算方法

所得税の計算では、まず課税対象となる金額(=課税退職所得金額)を算出します。

計算方法は次のようになります。

(※1)退職所得控除額の計算方法は下記のとおりです。

勤続年数20年超の場合 800万円 + 70万円 ×(勤続年数-20年)

ただし下記のような例外もありますのでご注意ください。

役員等勤続年数が5年以下である人が支払を受ける退職金のうち、その役員等勤続年数に対応する退職金として支払を受けるものについては、退職金の額から退職所得控除額を差し引いた額が課税退職所得金額となります。

(出典:国税庁 所得税及び復興特別所得税の源泉徴収税額の計算方法(平成30年分))

課税退職所得金額がわかれば所得税を算出することができます。

計算式は次のようになります。

(※2)(※3)税率及び退職所得に応じた控除額は下記の表のとおりです。

| 課税退職所得金額 | 税率 | 控除額 |

| 1,000円~1,949,000円 | 5% | 0円 |

| 1,950,000円~3,299,000円 | 10% | 97,500円 |

| 3,300,000円~6,949,000円 | 20% | 427,500円 |

| 6,950,000円~8,999,000円 | 23% | 636,000円 |

| 9,000,000円~17,999,000円 | 33% | 1,536,000円 |

| 18,000,000円~ 39,999,000円 | 40% | 2,796,000円 |

| 40,000,000円~ | 45% | 4,796,000円 |

おおよその所得税額が計算できたでしょうか。

以下、復興特別所得税と住民税の計算方法についても確認します。

復興特別所得税の計算方法

(所得税と復興特別所得税の合計税率)=(所得税率)×102.1%ですので、復興所得税額は上で求めた所得税額に2.1%をかけた額になります

住民税の計算方法

住民税は、所得税を計算する際に求めた退職所得金額に住民税率10%(都道府県民税4%+市町村民税6%)をかけた額になります。

退職金にかかる税金の金額を計算

税金の計算方法がわかったところで実際に2つの例を計算してみます。

例1)勤続10年・退職金400万円

- (退職所得控除額)=40万円 × 10=400万円

※勤続年数20年以下の場合 - (課税退職所得金額)=(400万円-400万円)× 1/2=0

課税退職所得金額が0ですので、このケースでは退職金に税金はかかりません。

例2)勤続25年・退職金1,950万円

- (退職所得控除額)=800万円+70万円×(25-20)=1,150万円

※勤続年数20年超の場合 - (課税退職所得金額)=(1,950万円-1,150万円)× 1/2=400万円

このケースでは、課税退職所得金額400万円に対して課税されます。

- (所得税)=400万円×(税率20%)-(控除額427,500円)=372,500円

- (復興特別所得税)=372,500円×2.1%=7,822円

- (住民税)=400万円×10%=40万円

したがって、退職金にかかる税金は780,322円となります。

さいごに

今回は退職金にかかる税金についてしらべてみました。

退職金は他の所得に比べ税制面で優遇されているのがわかりましたが、それでも場合によっては大きな金額を税として引かれてしまいそうです。

退職後の資金計画がスムーズに進むよう早い段階で課税額を計算し、実際にどのくらい退職金を受け取れるのか確認しておきたいものですね。